Un bon niveau de vie à la retraite, cela se prépare :

- Comprendre la prévoyance vieillesse en Suisse

- Planifier son épargne

- Bénéficier de ce système de prévoyance vieillesse solide

Les trois piliers de la prévoyance vieillesse

En Suisse, la prévoyance vieillesse est un système de retraite qui a pour objectif de de maintenir le niveau de vie des personnes agées lorsqu’elles ne travaillent plus.

L’édifice institutionnel des retraites repose sur trois piliers :

- L’assurance vieillesse et survivant (AVS-1er pilier)

- La prévoyance professionnelle (LPP-2ème pilier)

- La prévoyance individuelle (3ème pilier)

Ces trois piliers ont des missions, des règles et des financements différents.

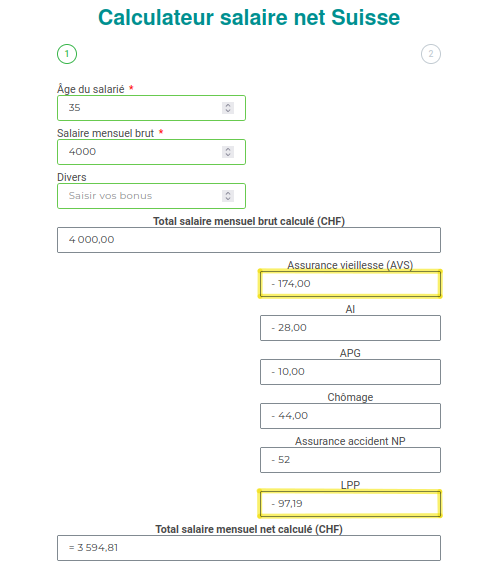

Vous pouvez utiliser notre calculateur de salaire net en Suisse pour anticiper vos cotisations AVS et LPP.

1er pilier – l’assurance vieillesse et survivants

L’assurance vieillesse et survivants (AVS) est le mécanisme de solidarité principal entre les générations.

Comment fonctionne l’AVS ?

Pour le dire de manière simpliste, une partie de votre salaire est prélevée et envoyée sur le compte en banque d’un sénior. C’est un système en flux tendu. Dans le jargon des politiques publiques, on appelle cela un financement par répartition. En bref, votre argent n’est pas stocké, ce n’est pas une épargne que vous constituez pour vous-même.

Pour être précis, une toute petite partie de cette manne financière est gardée de côté en cas de coup dur. Cette petite réserve financière permet d’être placée et de générer des intérêts. Mais il s’agit là d’une infime partie et l’essentiel de l’AVS est transféré directement de la poche des actifs à celle des retraités.

L’avantage de ce système, c’est que la valeur cotisée n’est pas affectée par les dévaluations dues à l’inflation. Puisque les recettes sont directement dépensées, la valeur de la monnaie est préservée.

Le défaut, c’est que si le nombre de bénéficiaires devient plus grand que le nombre de cotisants, il faut soit diminuer les rentes des retraités, soit augmenter les cotisations des actifs, sans quoi – le système des retraites risque de s’écrouler.

Qui doit payer l’AVS ?

Toute la population qui réside ou travaille en Suisse est soumise à l’AVS. L’obligation de payer des cotisations dépend des situations individuelles.

Les personnes qui travaillent cotisent dès le 1er janvier qui suit leur anniversaire des 17 ans et ce, jusqu’à l’arrêt de l’activité lucrative. Cela signifie qu’un sénior qui continue de travailler, continue également de cotiser.

Pour les salariés, cette cotisation est de 8.7 % du salaire. L’employé et l’employeur paient chacun la moitié de cette somme.

Les personnes qui ne travaillent pas doivent également payer l’AVS. Elles cotisent dès le 1er janvier qui suit leur anniversaire des 20 ans. Et ce, jusqu’à la retraite. Depuis la votation populaire AVS 21, l’âge de la retraite pour les hommes et pour les femmes est de 65 ans.

Les individus sans activité professionnelle paient en fonction de leur fortune. En 2025, ces montants de cotisation oscillent entre 530 CHF et 26’500 CHF par année.

Aussi, dans le cas des couples mariés, si les cotisations AVS de l’un des conjoints atteignent au minimum 1’060 CHF par an, l’autre conjoint, sans activité lucrative, n’est pas obligé de payer de cotisations AVS.

Enfin, en 2025, les salariés qui touchent moins de 2’500 CHF par an ne sont pas obligés de cotiser à l’AVS.

Qui peut toucher les rentes de l’AVS ?

Bien entendu, les premiers destinataires de l’AVS sont les retraités. Cependant, ce ne sont pas les seuls à toucher des rentes du système de prévoyance.

Aussi, l’AVS dépasse le cadre des retraités. Comme son nom l’indique, l’assurance vieillesse et survivants soutient financièrement les personnes qui ont subi la perte d’un proche. Veufs, veuves et orphelins touchent également des rentes AVS.

Enfin, les “impotents”, c’est-à-dire les personnes qui ont besoin de l’aide d’autrui pour les tâches ordinaires de la vie quotidienne, touchent également une rente AVS.

Comment se calculent les rentes AVS ?

Pour toucher une rente complète, il faut que la cotisation soit complète. On appelle “cotisation complète”, le fait d’avoir cotisé mensuellement pendant 44 ans. Si ce n’est pas le cas, on obtient une rente partielle réduite de 2.27% par année de cotisation manquante.

Comment l’AVS est-elle financée ?

L’AVS est financée au ¾ par les cotisations sociales. Le ¼ restant est financé par la Confédération, c’est-à-dire via les impôts. La Confédération finance cette dépense par ses recettes sur l’alcool, le tabac, les jeux d’argent. La TVA vient combler la partie qui reste.

Quel montant maximum pour l’AVS ?

En 2025, la rente maximale AVS (1er pilier) est de 2’520 CHF par mois pour un retraité célibataire et de 3’780 CHF pour un couple. Ces montants sont réduits quand la durée de cotisation du retraité a été inférieure à 44 ans.

Compte tenu du niveau des prix en Suisse, le 1er pilier n’est pas suffisant pour profiter d’une retraite confortable en Suisse. Le 2 ème pilier est donc de la première importance pour le futur retraité.

2ème pilier – la prévoyance professionnelle (LPP)

La prévoyance professionnelle est un mécanisme d’épargne mutualisée qui vient compléter la rente vieillesse de l’AVS.

Au plus bas, on considère que le cumul des rentes AVS et LPP doit valoir 60% du revenu que l’on touchait avant sa retraite.

Comment fonctionne la LPP ?

La LPP est également une cotisation sociale mais qui s’adresse aux employés et aux indépendants. En bref, les salariés d’une entreprise se regroupent et épargnent en commun dans une caisse de pension.

Ces caisses de pension sont gérées par les partenaires sociaux, c’est-à-dire par des représentants des employeurs et des employés.

Ces fonds sont placés par les caisses de pensions sur les marchés financiers pour générer des intérêts. C’est ce que l’on appelle un financement par capitalisation. La taux de cotisation peut varier d’une entreprise à l’autre mais il existe un seuil minimum imposé par la Confédération.

Ces sommes et les intérêts gagnés pendant la période d’activité sont ensuite reversées lorsque les salariés partent à la retraite.

Retraite par capitalisation

Nous avons vu que les cotisations au 1er pilier n’appartiennent pas au cotisant (elles sont versées à un retraité). Ce n’est pas le cas pour les cotisations au 2 ème pilier.

Ces cotisations alimentent un compte de prévoyance individuel. Ce compte est personnel. Les montants que le salarié y accumule le suivent tout au long de son parcours professionnel.

Lors d’un changement d’employeur, le compte change de caisse LPP et le montant accumulé est préservé. Lors du départ à la retraite la rente ou le retrait en capital se calculent sur le montant cumulé des cotisation auxquelles s’ajoutent les intérêts. Cette capitalisation d’intérêts sur un compte individuel de retraite donne le nom de “retraite par capitalisation”.

Qui doit payer le deuxième pilier ?

En 2025, la prévoyance professionnelle est obligatoire pour tous les salariés qui gagnent au moins 22’680 CHF brut par an auprès d’un employeur.

Les autres actifs, comme les indépendants par exemple peuvent également s’affilier à une caisse de pension mais ce n’est pas obligatoire.

Notez qu’en plus des cotisations salariales, il est possible de faire des versements volontaires de capitaux pour augmenter son épargne en deuxième pilier. C’est ce que l’on appelle des rachats.

Ces rachats sont doublement intéressants. Tout d’abord, ils permettent d’augmenter vos rentes à la retraite. Ensuite, l’année où vous effectuerez ce rachat, le montant du rachat sera déductible de vos impôts.

Les frontaliers peuvent bien entendu effectuer des rachats du deuxième pilier. Toutefois, pour la déduction fiscale, vous serez limité à 12 trimestres maximum dans les cantons de Bâle-Ville, Bâle-Campagne, Berne, Jura, Neuchâtel, Soleure, Valais et Vaud.

À Genève, la déduction des impôts lors de rachats du deuxième pilier est réservé aux résidents et quasi-résidents.

Les rachats de prévoyance

Pour les frontaliers et les expatriés qui viennent d’arriver en Suisse, le rachat du 2 ème pilier est souvent une excellente décision patrimoniale. Récemment salariés en Suisse, ils ont peu cotisé. Leur avoir de prévoyance n’a pas atteint le plafond de rachat (calculé en fonction de leur salaire).

Avec un rachat de prévoyance, ils peuvent donc profiter encore davantage de la défiscalisation et de la rentabilité des investissements de leur caisse.

Quand peut-on retirer son deuxième pilier ?

En général, on retire son deuxième pilier lorsque l’on part à la retraite. Cet argent peut être récupéré sous forme de rente ou de capital. Un mélange des deux est également possible.

Quand on change d’emploi, il peut arriver qu’on change aussi de caisse de pension. Dès lors, il ne faut pas oublier de transférer votre avoir vieillesse dans la caisse LPP du nouvel employeur.

D’autres évènements peuvent vous permettre de retirer votre deuxième pilier. Si vous souhaitez retirer votre argent afin d’acquérir un logement, de démarrer votre activité d’indépendant ou encore de déménager hors de l’UE/AELE, vous êtes libre de le faire. C’est une lourde décision qu’il vous faut sérieusement considérer pour ne pas tout perdre avant votre retraite.

3ème pilier – La prévoyance individuelle (privée)

Afin d’augmenter ses rentes vieillesse, il est possible de cotiser individuellement pour son troisième pilier. C’est une cotisation privée et optionnelle mais néanmoins recommandée pour pouvoir profiter au mieux de sa retraite.

Il est possible d’épargner pour son troisième pilier dans une banque ou en souscrivant à une police d’assurance.

L’argent est bloqué sur un compte qui fonctionne comme une caisse d’épargne. Le particulier a le choix entre deux types de 3ème pilier : 3A, 3B.

Le pilier 3A

Le pilier 3A est destiné à venir soutenir les deux premiers piliers pour conserver votre niveau de vie à la retraite. Ce pilier est également appelé “Prévoyance liée”. Les montants investis dans ce troisième pilier sont déductibles des impôts. Il s’agit là d’une bonne méthode pour payer moins d’impôts tout en s’assurant une retraite confortable. Cette déduction des impôts est une incitation de la Confédération pour encourager la constitution d’une prévoyance vieillesse suffisante.

Il existe cependant un plafond annuel au-delà duquel vous ne pouvez plus cotiser. En 2025, ce plafond est de 7’258 CHF pour les salariés et de 20% du revenu net des indépendants avec un maximum de 36’288 CHF.

Notez qu’il est tout à fait possible de souscrire à plusieurs troisièmes piliers simultanément. Mais les plafonds restent les mêmes et valent pour l’ensemble des comptes cumulés.

Enfin, bien que la constitution d’un troisième pilier soit volontaire, il n’est pas possible de retirer son épargne à tout moment. On peut le faire au maximum 5 ans avant l’âge règlementaire de la retraite, ou lors d’évènements exceptionnels comme l’achat de son propre logement ou alors le démarrage d’une activité d’indépendant.

Le pilier 3B

La constitution de ce compte épargne est souvent liée à une police d’assurance-vie. Le pilier 3B est également appelé “prévoyance libre”. C’est un système avec plus de liberté que le 3A. Des cantons en limitent les déductions fiscales.

Dans le 3B, il n’y a pas de plafond maximum à votre épargne, vous disposez d’une plus grande palette de choix dans les placements et vous pouvez retirer votre épargne lorsque vous le souhaitez.

En revanche, votre épargne est considérée comme une fortune. Elle est taxée comme telle.

La prévoyance vieillesse – solidarité et responsabilité

Les trois piliers de la prévoyance vieillesse sont conçus pour garantir une continuité du niveau de vie lors du départ à la retraite. Cependant, si le premier pilier est obligatoire et collectif, les deux autres sont individuels. Ils dépendent de votre situation professionnelle et de vos choix personnels.

Une retraite composée uniquement de l’AVS sera extrêmement précaire. Il faut donc établir une stratégie de prévoyance le plus tôt possible.

Le système de prévoyance suisse est un mécanisme d’horlogerie qui oscille entre solidarité et responsabilité individuelle. À nous de faire notre part, pour soutenir nos ainés et nous assurer une belle retraite.